外汇商品 | 境内外掉期价差和人民币利差收敛全球宏观与汇率焦点2024年第25期

来源:来自雪球

Jackson Hole峰会,结售汇

全球宏观:鲍威尔在Jackson Hole峰会上肯定降息时点,市场延续降息交易,美元指数震荡回落至100附近。非美货币普遍相对美元升值,人民币升值幅度不及欧元、英镑、日元。境内外掉期价差和人民币利差收敛。

G7汇率:美国要素依然主导汇市。近期欧元兑美元与美债10Y收益率高度负相关,欧元被动升值,英镑随欧元“水涨船高”。后续仍需关注美国基本面情况,若其仍未有进一步好转,同时去通胀顺利,欧元、英镑汇率将维系偏强形态。下周重点关注美国第二季度GDP修正值、7月PCE物价指数,以及欧元区、日本8月通胀数据。人民币汇率:正如我们在此前的报告中多次提示的那样,“美元兑人民币第三峰已逐渐清晰,当前购汇与结汇敞口都需要积极灵活进行套保”。一方面境内美元流动性明显转松,人民币汇率预期扭转,人民币未来具备更大的潜在升值空间(详见《人民币汇率升值潜力测算20240822》);另一方面欧元区经济弱势尚未被市场定价,未来(重点关注9月联储议息)也需警惕美元利空出尽。

一、全球宏观概览

1.1 外汇市场回顾

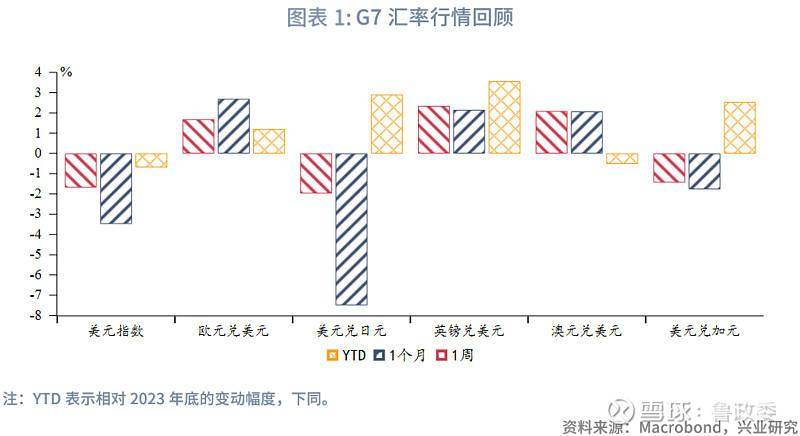

G7汇率方面,美联储议息会议纪要偏鸽、鲍威尔在Jackson Hole峰会上肯定降息时点,市场延续降息交易,美元指数震荡回落至100上方。欧元区经济逆风、薪资增速放缓背景下,欧央行官员中9月降息呼声增加,英央行维系谨慎乐观立场,英镑表现较欧元更佳。

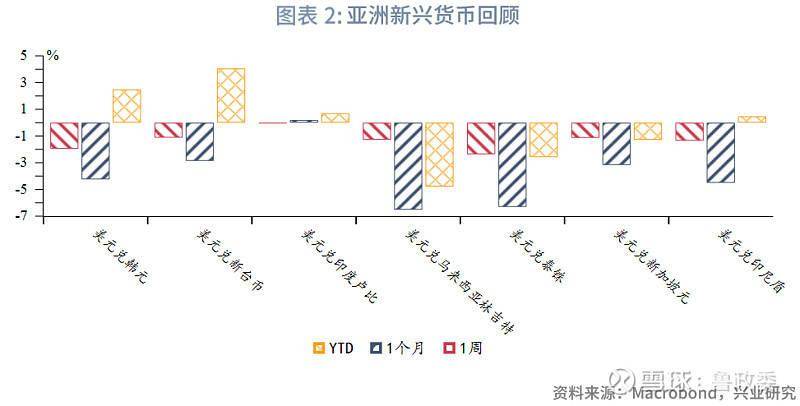

亚洲汇率方面,新兴市场货币大多相对美元升值。其中,泰铢、韩元等弹性较高的货币升值幅度较大。印度总理莫迪出访乌克兰、波兰等等东欧经济体,意在加大对国际地缘政局的参与度。

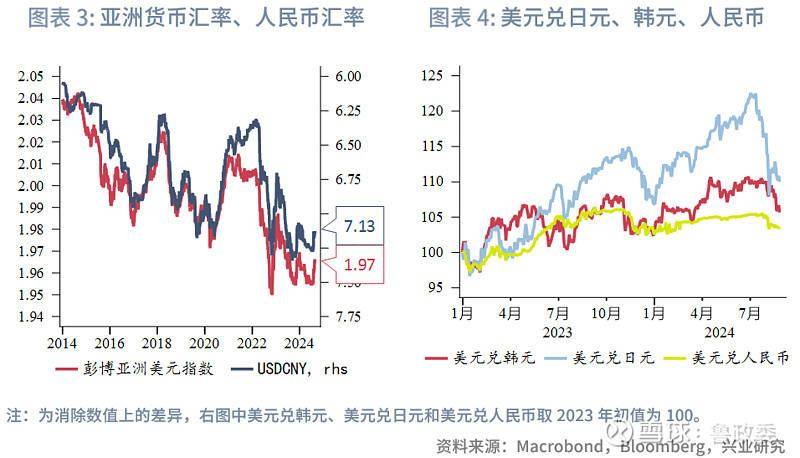

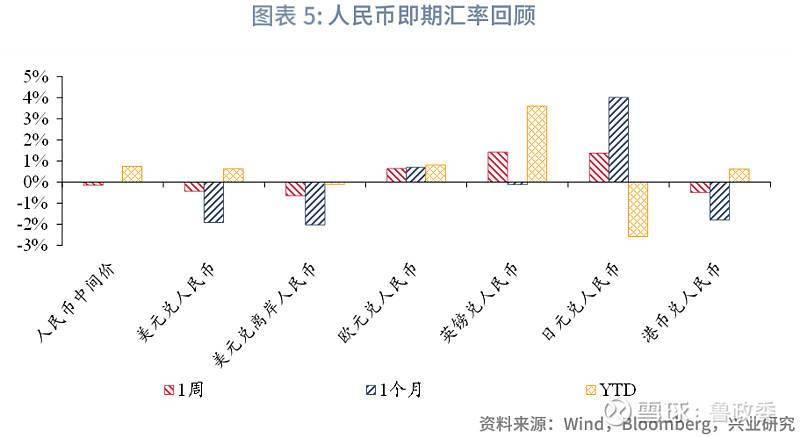

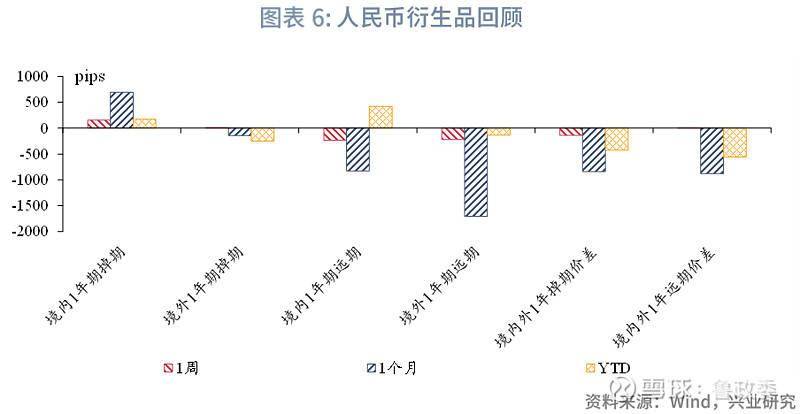

人民币汇率方面,美元兑人民币汇率震荡下行触达7.12,中间价与市场价并轨。人民币相对欧元、日元、英镑贬值,相对港币升值。境内1Y人民币掉期上行、境外1Y人民币掉期震荡,价差收敛;境内外1Y人民币远期下行,价差震荡。

展开全文

1.2 重要利率追踪

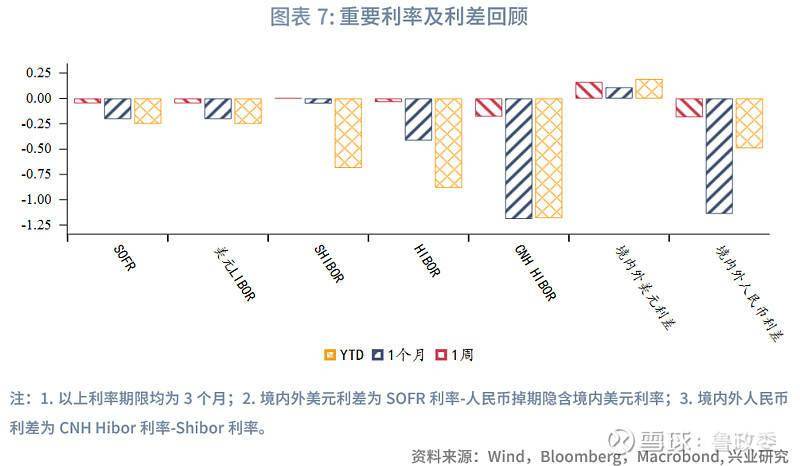

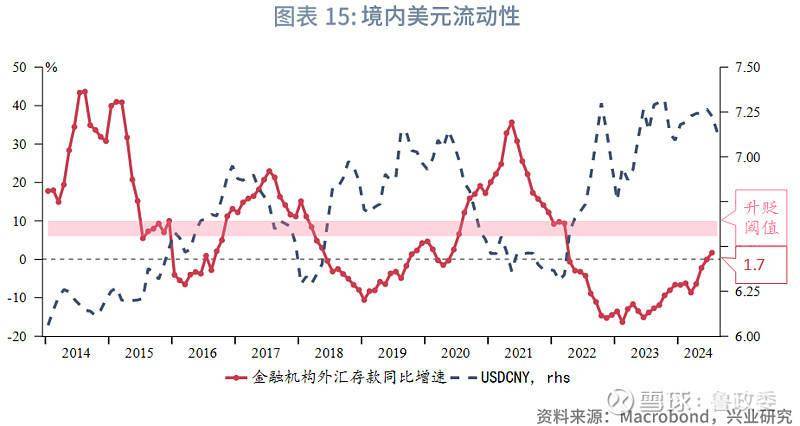

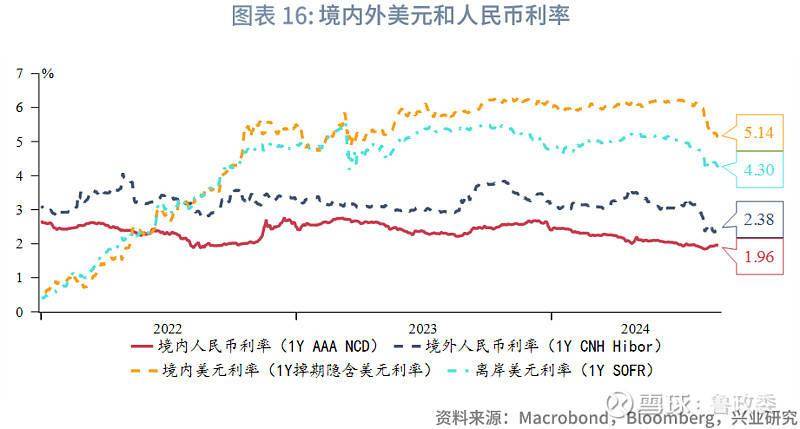

美元流动性方面,3M境内掉期隐含美元利率下行,降幅大于SOFR、美元Libor利率,境内外美元利差(境外-境内)走阔。

人民币市场方面,本周央行累计开展11978亿元逆回购操作,同时共有15449亿元逆回购到期,公开市场净回笼3471亿元。市场利率方面,3个月Shibor上行0.3bp,NCD上行9.23bp,CNH Hibor下行17.73bp。境内外人民币利差(境外-境内)收敛。

二、G7走势分析

2.1 鲍威尔肯定降息时点、贝利保持“谨慎乐观”

北京时间8月23日晚,美联储主席鲍威尔在杰克逊霍尔全球央行年会上重磅发声。会议上,鲍威尔释放了迄今为止最为明确的降息信号。他表示,政策调整的时机已经到来。降息时机和节奏将取决于后续数据、前景变化和风险平衡。他认为,目前的政策利率水平为美联储提供了充足的空间来应对可能面临的任何风险,包括劳动力市场状况进一步恶化的风险。“通胀的上行风险已经减弱,就业的下行风险则有所增加。美联储关注双重使命各自所面临的风险。”

次日凌晨,英国央行行长贝利也在会上发表讲话。他基本维持了8月议息会议的论调,认为经济或已实现软着陆、通胀第二轮影响较小,政策的限制程度可以逐渐减轻,但将稳步推进。短期英国服务通胀面临一定上行压力,但中期下行顺畅,支持英国央行“谨慎乐观”的立场。

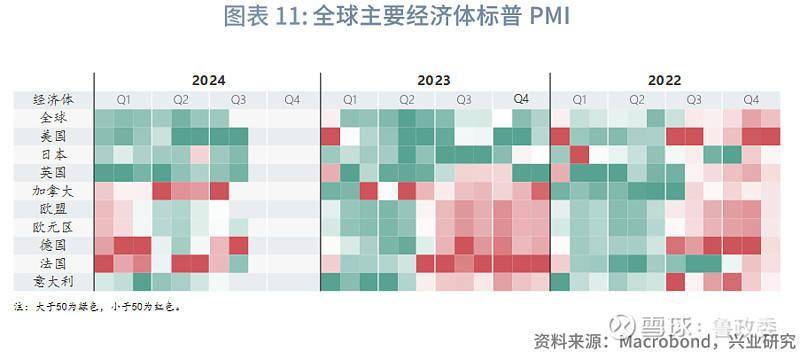

2.2 欧美景气度偏弱

8月22日,标普全球公布的数据显示,美国8月Markit制造业PMI初值48,不及预期的49.5,前值49.6,萎缩速度创今年最快,主要由于生产、订单和工厂就业进一步疲软;服务业PMI为55.2,好于预期的54,前值55,服务业供应商的物价指数降至今年年初以来的最低水平;综合PMI初值54.1,为今年4月以来的最低,预期53.2,前值54.3。

欧元区8月制造业PMI初值45.6,低于前值和预期值45.8,创8个月新低;服务业PMI初值53.3,市场预期51.7,前值51.9,创4个月新高;综合PMI初值51.2,高于预期值50.1和前值50.2。分经济体来看,德国三项数据均不及预期,而法国服务业PMI表现亮眼,这可能和法国奥运短暂的提振效果有关,制造业难掩疲弱。

英国8月制造业PMI初值52.5,高于预期的52.2,前值52.1;服务业PMI初值53.3,亦好于预期的52.8,前值52.5;综合PMI初值53.4,市场预期53,前值52.8。英国的经济韧性较欧美保持优势,这和高频经济意外指数指示的情况相符。

2.3 欧元区薪资增速降温

8月22日,欧央行公布7月会议纪要。纪要显示,欧央行认为服务业利润的持续增长以及服务需求的强劲表明,货币政策向服务业领域的传导力度较弱,可能需要更长的时间才能传导到服务业。潜在通胀指标所发出的信号好坏参半,需要更多数据证明通胀下行趋势。欧央行预计今年剩下的时间里,受能源相关基数的影响,通胀将在当前水平附近波动,可能到明年下半年开始走低,到2026年降至2%的目标水平,而6月会议曾预计2025年下半年就会触及。考虑到9月将会公布更多数据,下次货币政策会议将是重新评估货币政策的“好时机”。

欧元区第二季协议工资增长放缓,缓解决策者对劳动力成本高涨将加重通胀上升压力的担忧,为9月再次降息提供支持。第二季协议工资增幅从第一季的4.74%放缓至3.55%,主要因德国的工资增长速度大幅放缓。

2.4 后市展望

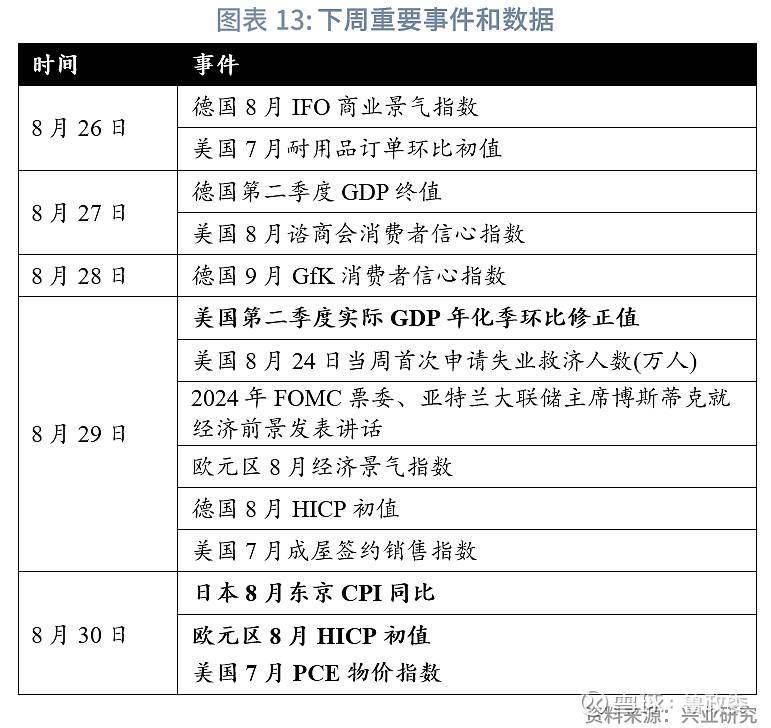

美国要素依然主导汇市。近期欧元兑美元与美债10Y收益率高度负相关,欧元被动升值,英镑随欧元“水涨船高”。在此基础上,英镑凭借更优基本面及央行偏赢立场较欧元重新占据强势地位。后续欧元兑美元、英镑兑美元走势仍需关注美国基本面情况。如若美国基本面仍未有进一步好转,同时去通胀顺利,欧元、英镑汇率将维系偏强形态。不过RSI指示,短期上方空间有限。下周重点关注美国第二季度GDP修正值、7月PCE物价指数,以及欧元区、日本8月通胀数据。

三、人民币汇率研判与策略建议

3.1 境内外人民币掉期价差加速收敛

在2022年第二季度之前,境内外人民币掉期价差相对较小。在美联储进入本轮加息周期后,二者走势开始发生背离。2024年8月以来,1Y境内人民币掉期点数大幅上涨,1Y境外人民币掉期基本稳定在-1800点,使1Y境内外人民币掉期价差加速收敛至400基点以下。背后反映了外汇逆周期工具的弱化(结合中间价向收盘价收敛、离岸人民币利率向境内人民币利率收敛),以及境内美元流动性的显著改善。

3.2 中国和白俄罗斯发布联合公报

2024年8月23日,中华人民共和国政府和白俄罗斯共和国政府联合公报发布。双方确定了2030年前中白重要合作方向。

双方致力于在共建“一带一路”框架内深化全面合作,愿共同落实好第三届“一带一路”国际合作高峰论坛成果,落实两国政府关于加强共建“一带一路”倡议与白俄罗斯社会经济可持续发展国家战略对接的合作规划,推动中白共建“一带一路”进入高质量发展新阶段。中方欢迎白俄罗斯政府参加后续“一带一路”国际合作高峰论坛。

双方将扩大银行间信贷金融合作,拓展双边金融合作渠道。双方希增加双边贸易、投资、信贷和其他经济交易中的本币使用比例,建立有效的本币结算体系;畅通两国经济主体结算渠道;加强银行业保险业监管合作,鼓励相互投资,按照市场化原则在两国金融市场发行债券。双方将促进两国符合条件的金融机构在对方国家设立机构并开展业务,开展长期金融合作,支持就双方共同关心的重要问题开展经常性对话。

3.3 后市展望

行情研判方面,正如我们在此前的报告中多次提示的那样,“美元兑人民币第三峰已逐渐清晰,当前购汇与结汇敞口都需要积极灵活进行套保,特别是结汇敞口不应再像前两年那样过度裸露”。境内美元流动性明显转松,人民币汇率预期扭转,未来具备更大的潜在升值空间(详见《人民币汇率升值潜力测算20240822》);另一方面欧元区经济弱势尚未被市场定价,未来(重点关注9月联储议息)也需警惕美元利空出尽。

对冲策略方面,购汇与结汇敞口都需要积极灵活进行套保,特别是结汇敞口不应过度裸露。

点击图片购买 “兴业研究系列丛书”

评论