企业汇率风险管理指引(2024年版)-国家外汇管理局

汇率风险来源

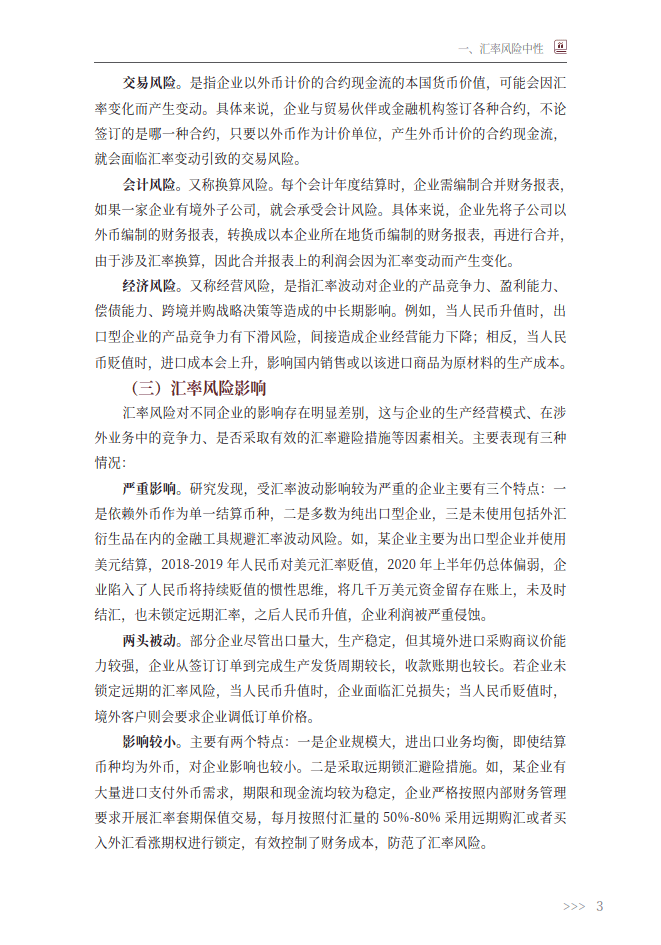

企业在国际经济、贸易、金融活动中,会产生以外币计价的收付款项、资产或负债,因此汇率变动可能给以本币记账的企业带来价值显著变化,这就是通常所称的汇率风险。具体分为三类:

交易风险。是指企业以外币计价的合约现金流的本国货币价值,可能会因汇率变化而产生变动。具体来说,企业与贸易伙伴或金融机构签订各种合约,不论签订的是哪一种合约,只要以外币作为计价单位,产生外币计价的合约现金流,就会面临汇率变动引致的交易风险。

会计风险。又称换算风险。每个会计年度结算时,企业需编制合并财务报表如果一家企业有境外子公司,就会承受会计风险。具体来说,企业先将子公司以外币编制的财务报表,转换成以本企业所在地货币编制的财务报表,再进行合并,由于涉及汇率换算,因此合并报表上的利润会因为汇率变动而产生变化。

经济风险。又称经营风险,是指汇率波动对企业的产品竞争力、盈利能力、偿债能力、跨境并购战略决策等造成的中长期影响。例如,当人民币升值时,出口型企业的产品竞争力有下滑风险,间接造成企业经营能力下降;相反,当人民币贬值时,进口成本会上升,影咱国内销售或以该进口商品为原材料的生产成本。

汇率风险影响

汇率风险对不同企业的影响存在明显差别,这与企业的生产经营模式、在涉外业务中的竞争力、是否采取有效的汇率避险措施等因素相关。主要表现有三种情况:

严重影响。研究发现,受汇率波动影响较为严重的企业主要有三个特点:一是依赖外币作为单一结算币种,二是多数为纯出口型企业,三是未使用包括外汇衍生品在内的金融工具规避汇率波动风险。如,某企业主要为出口型企业并使用美元结算,2018-2019 年人民币对美元汇率贬值,2020年上半年仍总体偏弱,企业陷入了人民币将持续贬值的惯性思维,将几千万美元资金留存在账上,未及时结汇,也未锁定远期汇率,之后人民币升值,企业利润被严重侵蚀。

两头被动。部分企业尽管出口量大,生产稳定,但其境外进口采购商议价能力较强,企业从签订订单到完成生产发货周期较长,收款账期也较长。若企业未锁定远期的汇率风险,当人民币升值时,企业面临汇兑损失;当人民币贬值时,境外客户则会要求企业调低订单价格。

影响较小。主要有两个特点:一是企业规模大,进出口业务均衡,即使结算币种均为外币,对企业影响也较小。二是采取远期锁汇避险措施。如,某企业有大量进口支付外币需求,期限和现金流均较为稳定,企业严格按照内部财务管理要求开展汇率套期保值交易,每月按照付汇量的5096-80%采用远期购汇或者买入外汇看涨期权进行锁定,有效控制了财务成本,防范了汇率风险。

展开全文

免责声明:我们尊重知识产权、数据隐私,只做内容的收集、整理及分享,报告内容来源于网络,报告版权归原撰写发布机构所有,通过公开合法渠道获得,如涉及侵权,请及时联系我们删除,如对报告内容存疑,请与撰写、发布机构联系

评论