放松风控导致屡收罚单, 搞直播拉客户被监管叫停

宁波,地处浙江省东北部,是长三角南翼经济中心和制造业基地。作为中国最具经济活力的城市之一,宁波的GDP在全国城市中排在浙江省第2、全国第12。

庞大的经济体量自然需要实力强劲的银行来支撑。在旺盛的金融服务需求的推动下,成立于1997年的宁波银行经历了20多年的快速发展。截止到2023年末,在全国所有城商行之中,宁波银行的总资产体量和营业收入分别排名第4和第3,这在非省/直辖市级别的城商行中遥遥领先。

2023年龙头城商行总资产和收入情况

数据来源:各银行2023年财报

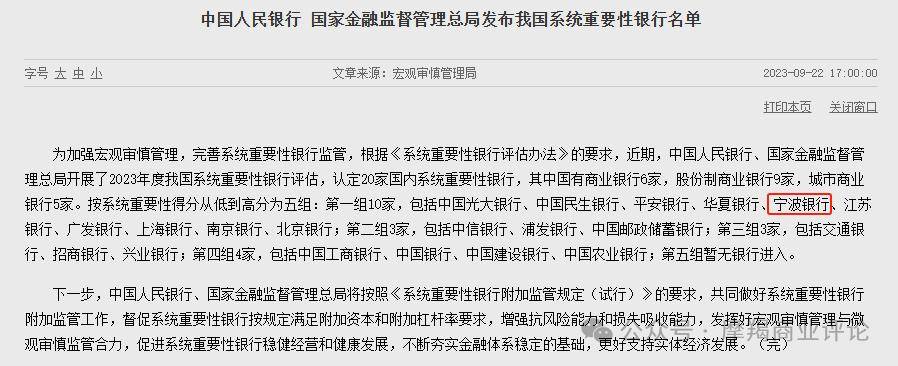

而且,自从2021年我国公布系统重要性银行名单以来,宁波银行连续三年入围。而其他几个入选的城商行不是省级或直辖市级就是省会城市的城商行,再一次证明宁波银行在城商行队伍中的遥遥领先地位。

不过,实力不俗且近几年业绩不错的宁波银行,却让投资人失望了。

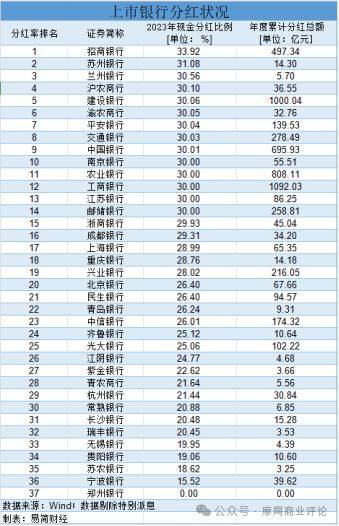

近期,各大上市银行在2023年年报中公布本年度分红预案。多家媒体梳理并统计了各家A股上市银行的分红率,发现除不分红的郑州银行之外,宁波银行居然排名垫底。

展开全文

2023年A股上市银行分红情况

图片来源:易简财经

关于分红,宁波银行在年报中表示,在盈利和资本充足率满足持续经营和长远发展要求的前提下,实施积极的利润分配方案。

讽刺的是,这个“积极”的利润分配方案仅仅是分红率排在36家分红银行中的倒数第一。

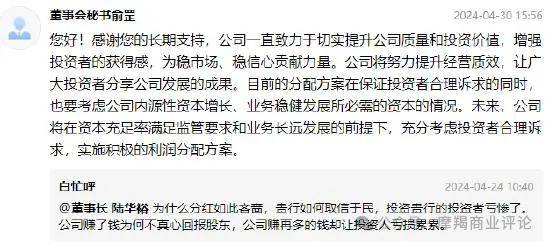

在深交所互动易平台上,宁波银行的一些小股东都提出了希望能提高分红的诉求。对此,公司董事会秘书俞罡则回应到:目前的分配方案在保证投资者合理诉求的同时,也要考虑公司内源性资本增长、业务稳健发展所必需的资本的情况。

图片来源:深交所互动易平台

近些年,宁波银行凭借押中消费贷款赛道实现了高速增长,成为城商行中的“优等生”。然而,如今消费贷的“黄金期”已过去,宁波银行也走到了发展的“十字路口”。

增长遇瓶颈还“抠门”,难怪投资者用脚投票,宁波银行股价持续下跌。宁波银行的股价在2021年达到42.03元的顶峰后,开始持续下跌,最低达到18.80元/股。截止5月14日,其收盘价为24.85元/股,相比前些年的高点已经跌去四成,跌幅在A股上市银行中排名靠前。

宁波银行近三年股价表现,来源:Wind

迷失在“消费贷”的宁波银行能否再现“高成长神话”,重新赢回投资人的心?

01.放松风控导致屡收罚单, 搞直播拉客户被监管叫停

近年来,银行传统放贷业务越来越难做。包括宁波银行在内的城商行,由于在客户和渠道方面相比国有大行存在劣势,似乎只能通过放松风控标准、放款审核流程来吸纳更多客户群体,实现业务增长。

风控标准有所放松,一些银行业务人员为了完成业绩,就会选择利用银行管理或内控漏洞,尽快完成贷款的审批或发放,或者干脆让一些本不会通过风控审核的客户顺利过审。

此次事件出现次数过多,就会被监管部门注意。带来的后果就是,近两年,宁波银行屡次领到监管部门的罚单。

据不完全统计,从2021年7月至今,宁波银行违规被处罚事项数量达20起,被处罚金额接近2500万元。

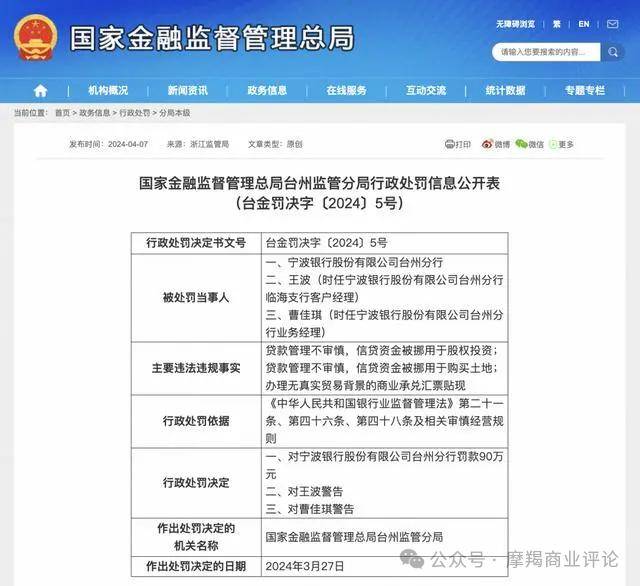

今年3月,据国家金融监督管理总局台州监管分局行政处罚信息公开表显示,宁波银行股份有限公司台州分行(以下简称:宁波银行台州分行)因贷款管理不审慎等三项违法违规事实被罚款90万元。

国家金融监督管理总局台州监管分局对宁波银行台州分行的行政处罚信息

来源:国家金融监督管理总局网站

去年12月,宁波银行还收到国家金融监督管理总局宁波监管局两张罚单,合计金额620万元。其中一张罚单显示,宁波银行因消费者个人信息管理不到位、押品管理不到位等存在问题被处罚100万元。

国家金融监督管理总局宁波监管局对宁波银行的行政处罚信息

来源:国家金融监督管理总局网站

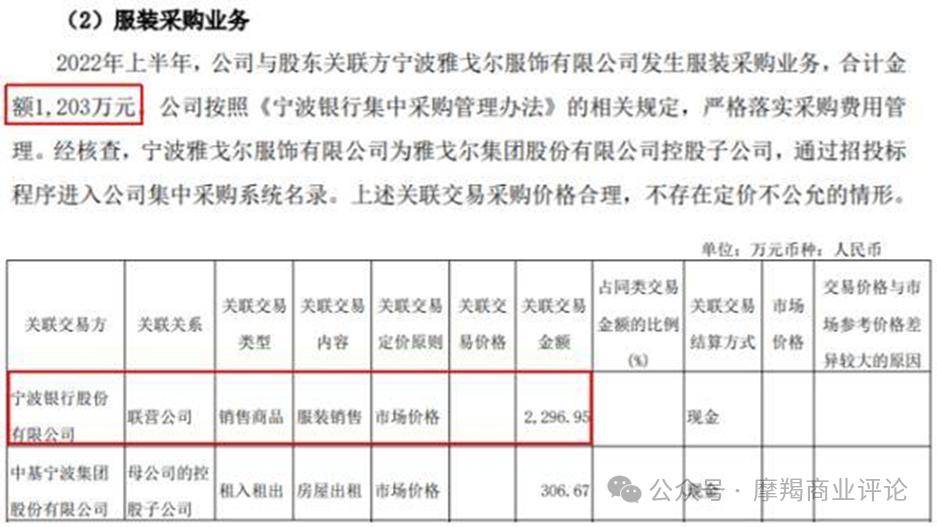

宁波银行的内部管理漏洞还体现在关联交易披露金额冲突。

此前在2022年半年报中,宁波银行曾披露,报告期内与股东关联方宁波雅戈尔服饰有限公司发生服装采购业务,合计金额1203万元。而雅戈尔在其2022年半年报披露,报告期内对宁波银行销售服装的金额为2296.95万元。

双方披露的关联交易金额的相差幅度居然高达47.6%,实在令人匪夷所思。

宁波银行和雅戈尔的关联交易金额冲突

来源:宁波银行及雅戈尔2022年半年报

值得一提的是,2022年12月,中国上市公司协会发布“2022上市公司董事会秘书履职评价”结果,宁波银行成为荣获董事会秘书5A评级的150家上市公司其中之一。这意味着宁波银行在公司治理、规范运作、信息披露、内部控制、投资者关系管理等方面已经居上千家上市公司的第一梯队。

而屡收罚单、内控漏洞、关联交易披露有误等问题的普遍存在,似乎证明宁波银行获此奖项的含金量并不高。

同时,违规操作的增多也让宁波银行的用户投诉量居高不下。黑猫投诉平台上,与“宁波银行”有关的投诉有1820条,大于江苏银行、上海银行等龙头城商行的投诉量,投诉内容涉及虚假宣传、暴力催收、无故开通分期、未经允许泄露个人信息等。

来源:黑猫投诉平台

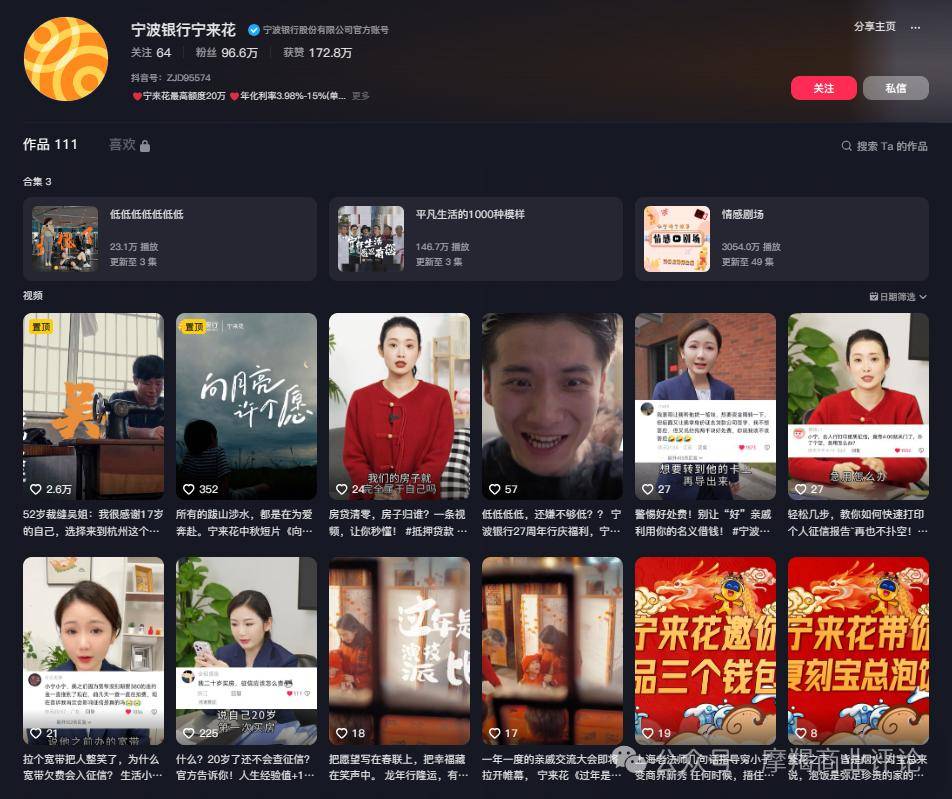

时下传统银行网点流量已经日渐衰竭,为了加强获客,宁波银行尝试了包含走进企业推广、微信公众号营销、互联网助贷等多种渠道。值得一提的是,宁波银行还追赶上时下最热的风口之一——直播。

2022年开始,宁波银行开始在抖音平台开设账号“宁波银行宁来花”,直播“卖消费贷”,从此一发不可收拾。2023年开始加速,当年5月31日-6月21日期间,“宁波银行宁来花”就直播20次,多以“新客年化利率3.6%”为直播主题,累计观看人次超过30万人。

宁波银行很短时间内掌握了互联网的流量玩法,打造了“百变小宁”、“酷飒花花”、“宁来花公寓”等一系列IP,紧扣变装、美女等流量密码狂澜粉丝,一举将“宁波银行宁来花”做成了准百大V。

巅峰时期,该账号共发布169个作品,收获226.1万点赞,95.6万粉丝,6个粉丝群中有4个500人群聊已满员。截至目前,该账号仍有96.6万粉丝。

抖音账号“宁波银行宁来花”

就在宁波银行似乎已经掌握了银行获客的流量密码之时,质疑和争议的声音开始出现。

宁来花直播间里各类优惠通常以醒目的花字显示,而风险提醒、免责条款等往往出现在不显眼的地方。

最关键的是,某些优惠的享受其实有限定前提,多个“最高可贷X元”、“新出账客户”、“最高10天”、“用固定利率券享”模糊性的限制性条件让消费者感到迷惑。不少受营销影响而下单的用户反馈称“货不对板”,也有表示申请的贷款利率远超直播中营销的利率。

以“宁波银行宁来花”为代表的“银行直播带货”引来了监管层的重点关注。

为了规范银行金融产品直播带货乱象据,2023年7月6日,国家金融监督管理总局下属风险处置局,向部分银行下发《关于开展网络直播销售情况调研的通知》,拟调研银行2021年以来的网络直播销售情况和过往的投诉纠纷。

不知道是不是此前由于踩线夸大宣传“理亏”,宁波银行直播间很快下架了“直播动态”栏目,停止了在抖音直播推销贷款产品,也解散了粉丝群。

之所以宁波银行等城商行对直播带货“趋势若骛”,归根结底是因为其不受到中小银行网点数量和渠道劣势的限制。而且灵活的机制让它们在与国有银行和全国性股份制银行的竞争中反而更具优势。

因此,暂停直播推销对于宁波银行来说,无疑是少了一个非常重要的、低成本、高转化的获客渠道,势必影响其赖以生存的个人贷款业务继续“做大做强”。

此外,宁波银行在开展互联网贷款业务过程中还长期存在“异地展业”的问题。2023年1月,宁波银行因违规开展异地互联网贷款业务、互联网贷款业务整改不到位等问题,被宁波银保监会处以罚款220万元。

宁波银保监会对宁波银行的行政处罚信息

来源:中国银保监会网站

事实上,早在2021年2月,中国银保监会就发布《关于进一步规范商业银行互联网贷款业务的通知》明确,地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务。

宁波银行显然是“知法犯法”。在金融强监管的背景下,宁波银行“在刀尖上行走”的踩红线式开展消费贷款业务无疑正在酝酿巨大的经营风险。

02.增长神话难再现, 消费贷风口已过却仍加注

多次被监管处罚、直播获客渠道受阻,宁波银行也被“逼成”分红小气的“铁公鸡”。

商业银行分红率低无非出于两个原因:一是银行自身的资产充足率较低、现金流紧张,需要将更多的利润留存以提高抵御风险的能力;二是银行仍处于高成长阶段,通过留存收益来满足其业务扩张和高速发展的需要。

宁波银行显然不属于第一种情况。再从第二个原因来看,大幅减缓的增长率也难以成为如此“吝啬”的理由。

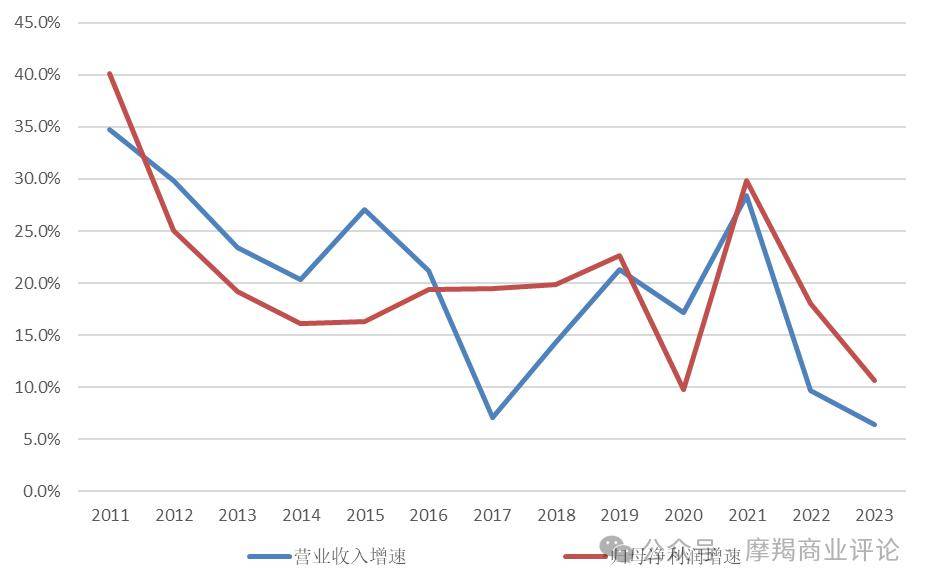

根据年报数据,2023年宁波银行实现营业收入615.85亿元,同比增长6.40%;实现归母净利润255.35亿元,同比增长10.66%。

这一业绩表现,虽然在行业内横向比较还算排在前列,但与其自身过往进行纵向比较,增速可谓是断崖式下降。

宁波银行2023年营业收入及归母净利润增速相比去年分别下降3.3个百分点和7.4个百分点,且收入增速创下近20年以来最低值,净利润增速也跌到了2011年以来第二低,仅好于疫情开始的2020年。

2011-2023年宁波银行营业收入和归母净利润增速变化

数据来源:宁波银行年报

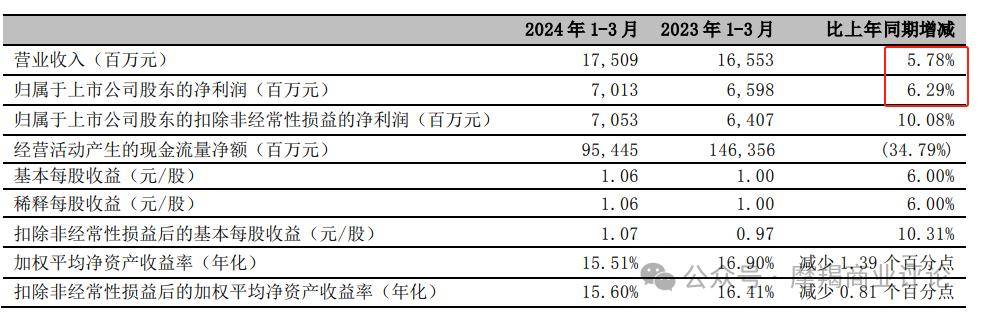

而且,增长放缓的趋势还在持续。根据近期公布的2024年一季报,宁波银行今年一季度营业收入及归母净利润增速再次下跌到5.78%和6.29%。

这也宣告宁波银行彻底进入到个位数增长时代,曾经高达20%甚至超过30%增长的辉煌业绩的已成为历史。

宁波银行为何会走到如此困境?用一句话概况就是“成也消费贷,败也消费贷”。

截止到2023年末,宁波银行的个人消费贷款余额为3209.58亿元,占个人贷款总额的比重为63.3%,占贷款总额的比重为25.6%.相比之下,城商行“一哥”北京银行和同样来自浙江省的杭州银行,消费贷占总贷款的比重仅为10%和11.7%。

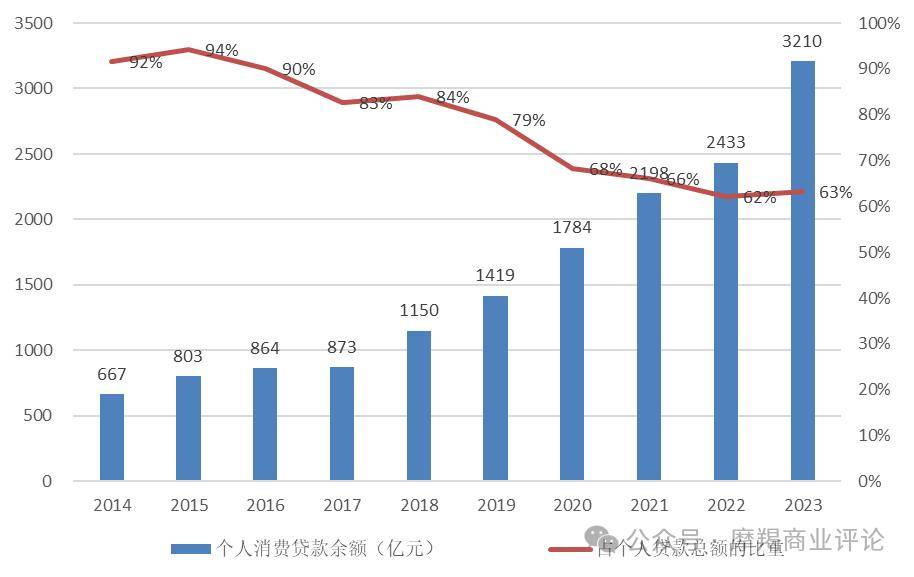

从历史情况来看,宁波银行2023年消费贷总额相比十年前的2014年,翻了近4倍。而且其消费贷余额占个人贷款总额的比重一度达到惊人的94%。足见宁波银行对消费贷业务的依赖程度。

2014-2023年宁波银行个人消费贷款余额及其占个人贷款总额的比重

通过聚焦于个人零售业务、押注消费贷赛道,宁波银行实现了高速成长,还一度被业内称为“小招行”、“零售新王”。然而,如今消费贷的黄金期已经过去,居民借贷消费潮流的时代红利渐渐褪去。

压力一方面来自于需求的下降。近几年,无论是全国还是宁波银行的大本营江浙沪,GDP及居民收入增长均显著放缓。叠加疫情散去之后的“疤痕效应”,居民借贷消费的意愿和需求明显降温。

另一方面,供给增加让消费贷市场走向内卷化。房地产市场步入下行周期,企业投资信心不足,让商业银行传统贷款业务——对公贷款和个人住房贷款面临萎缩。越来越多银行开始重点关注起此前忽略的消费贷业务。

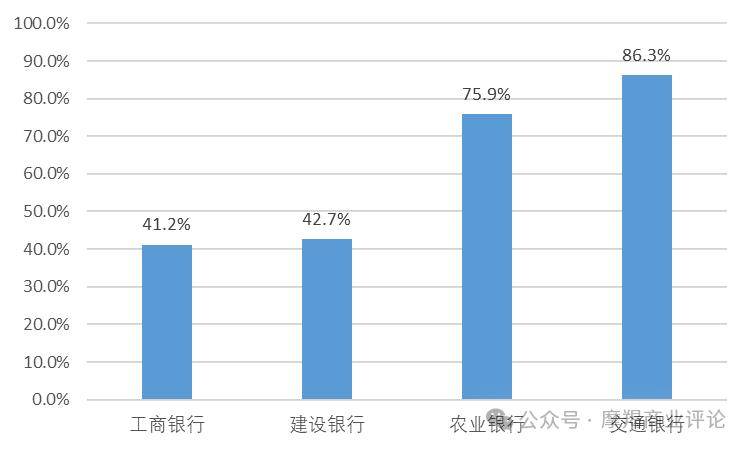

而相对城商行,在消费贷市场,国有银行和全国性股份制无论在客户和渠道方面还是资本充足率方面都更具有优势,也更打得起“价格战”。对于宁波银行来说,它们无疑是难以忽视的重要竞争对手。

近两年,大型商业银行特别是“工农建交”几大国有银行在消费贷市场布局明显加快。交通银行和农业银行2023年个人消费贷款同比增长高达86.3%和75.9%,建设银行和工商银行的消费贷也同比增长超40%。

“工农建交”四家国有银行2023年个人消费贷款余额同比增速

今年4月末,多家银行就借着“五一假期”出行由头,推出低利率的消费贷产品,吸引消费者前来办理。交通银行惠民贷利率低至3.2%,已经与农商行的利率相差无几。

平安银行“白领新一贷”消费贷产品,部分“优享客户”在优惠券后,产品年利率(单利)低至2.88%起,额度可达100万元。中信银行“信秒贷”产品,在客户使用6折利息券后,年化利率(单利)最低可降至2.98%。

在各家银行“卷利率”的激烈竞争之下,最低利率3%以下的产品越来越多,利率高于3%的行业“潜规则”即将被打破,消费贷或将进入“2时代”。

宁波银行也不得不顺应行业趋势。近期,宁波银行旗下宁来花消费贷产品推出新客秒杀活动,每天16时起发放10张2.98%固定利率券(单利)。而在去年12月,宁波银行还曾推出过限时秒杀2.8%固定利率券的活动。

图片来源:宁波银行“宁来花”微信公众号

需求降温叠加强大竞争对手纷纷涌入,靠消费贷“打天下”的宁波银行显然很难再现曾经的增长神话。

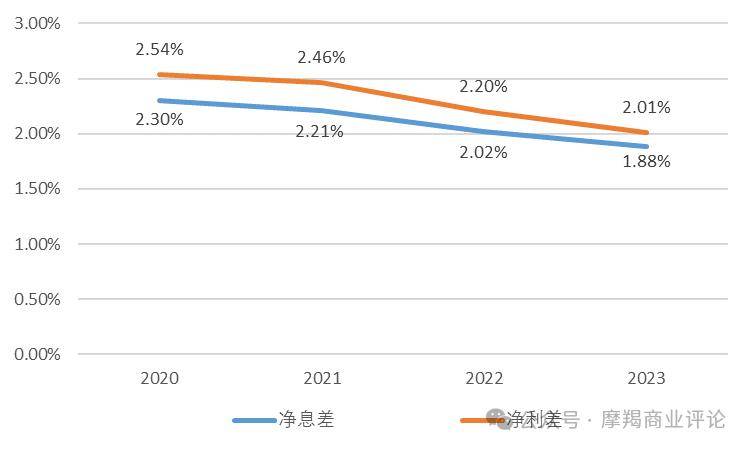

实际上,消费贷混战不仅让宁波银行的业务增长逐渐触及天花板,而且也已经显著影响到其盈利能力了。

2023年宁波银行贷款收益率为5.13%,同比下降0.21个百分点,其中对公贷款平均收益率4.39%,同比仅下降0.05个百分点;个人贷款平均收益率6.34%,同比下降高达0.58个百分点。可见,虽然收益率均有下降,但宁波银行个人贷款利率降幅程度远高于对公贷款利率降幅。

消费贷款占大头的个人贷款的利率大幅降低也导致宁波银行净息差、净利差有所恶化。近三年,宁波银行净息差和净利差持续下降,净息差从2020年的2.30%下滑到2023年的1.88%,净利差从2020年的2.54%下滑到2023年的2.01%。

2020-2023年宁波银行净息差和净利差变化,数据来源:Wind

此外,消费贷业务实际上是一把“双刃剑”。不像不消耗资本金的中间业务或财富管理业务,消费贷业务需要充足的资本支撑。

近两年,消费贷未如期还款的风险明显加大,这将增加宁波银行不良贷款规模、提升贷款不良率。

根据年报数据,截至2023年末,宁波银行个人贷款不良贷款金额由2022年末的54.31亿元上升至75.95亿元,同比大涨近40%,而同期对公贷款不良贷款金额却在减少。其个人贷款不良贷款率也由2022年末的1.39%上升至1.50%,提高0.11个百分点。

资本充足率方面,截止到2024年一季度末,宁波银行资本充足率为14.26%,创近五年同期最低。

事实上,宁波银行的个人贷款资产质量问题也引起了广泛关注。4月30日,在2023年度业绩网上说明会上,宁波银行对此问题进行了回应。

宁波银行董事会秘书俞罡表示,近年来,该行个人消费贷款不良率略有上升,一方面原因在于宁波银行持续加大普惠信贷投放力度,配套专项活动,客群对象有所扩大;另一方面的原因则在于其旗下的持牌消费金融子公司业务规模发展较快。

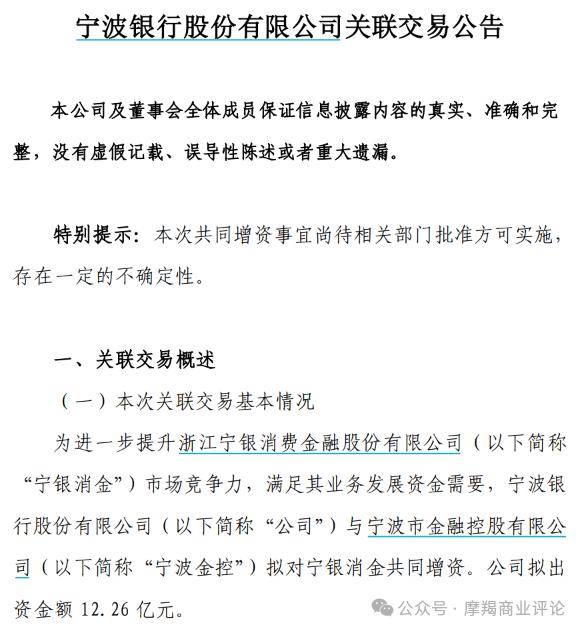

即便如此,宁波银行仍在持续在消费贷赛道上“加注”。就在上个月,宁波银行发布关联交易公告称,拟出资金额12.26亿元,与宁波市金融控股有限公司对旗下消费金融公司浙江宁银消费金融股份有限公司(简称“宁银消金”)共同增资。增资完成后,预计宁银消金的注册资本将增至45亿元左右。而在2023年7月,宁银消金刚完成注册资本从9亿元变更为人民币29.11亿元。

宁波银行发布关联交易公告,来源:宁波银行公告

今年4月,国家金融监督管理总局宁波监管局已核准徐雪松、王丹丹宁波银行副行长的任职资格。其中,王丹丹是一名“80后”。此前2022年刚刚升任宁波银行行长的庄灵君,年仅45岁,为上市银行最年轻行长之一。领导班子走向“年轻化”,对于宁波银行的长久发展是件好事。

然而,摆在年轻力壮的新一届高管层的问题和挑战却非常严峻。一方面,要改变“铁公鸡”的形象,从分红和股价表现,给投资者更好的交代。另一方面,面临高增长期已过的“困境”,需要寻找新的增长点,来摆脱对消费贷业务的依赖。

同时考虑到作为系统重要性银行,宁波银行经营将长期面临着强监管的压力,无疑为其转型带来更大的难度。

想要保住宁波银行在国内城商行的领先地位,管理层未来任重道远。

评论